Конец нефтяной экономике Казахстана

В глубине души мы давно это понимали, но как-то не хотели признавать – эра нефтяной экономики Казахстана подходит к концу. По аналогии с известной поговоркой про Каменный век и камни - не потому, что в Казахстане закончится нефть, а потому, что ее станет экономически невыгодно добывать.

Первый звонок прозвенел еще в 2014 г., со второго полугодия которого цены на нефть начали длительный, на полтора года, спуск. В 2016 г. цена стабилизировалась, а с начала 2017 г. потихонечку пошла вверх. И показалось: ну все, беды, связанные с низкой ценой нефти, остались позади, теперь заживем как прежде. Правда цены не вернулись к уровню 100 и выше долларов за баррель, но и коридор 60 – 70 долларов должен был вполне устраивать. На самом деле, нет, потому что текущий счет оставался отрицательным, что давило на курс тенге вниз.

Но вот случилась пандемия коронавируса и ссора России с Саудовской Аравией, цены на нефть обвалились мгновенно и очень даже драматично. Но мы надеемся, что после того, как с пандемией будет покончено, мировая экономика возобновит свой рост, а вместе с ней станут расти и нефтяные цены. Так, конечно, когда-нибудь и случится, только цены не вернутся даже к коридору 60 - 70 долларов, а установятся где-то на уровне 40 – 50 долларов, с устойчивой тенденцией движения вниз. Тенге будет хронически слабеть, бюджет хиреть, Национальный фонд скудеть, а добыча потихоньку стагнировать. И ни о каком росте ВВП в 3 – 4% речи идти не будет – что-нибудь в районе 0 будет считаться нормальным.

Такой прогноз кажется слишком пессимистичным, но он базируется на данных по добыче сланцевой нефти в США, которые недвусмысленно говорят о том, что эпоха, когда потенциальное предложение превышает потенциальный спрос, уже наступила.

Нет смысла пересказывать всю историю добычи сланцевой нефти и того, как она уронила цены на нефть в 2014 – 2015 гг. и не давала им подняться в 2016 г. Просто важно напомнить, что тогда многие считали, что сланцевой нефти пришел конец, что она не выдержит установившихся низких цен.

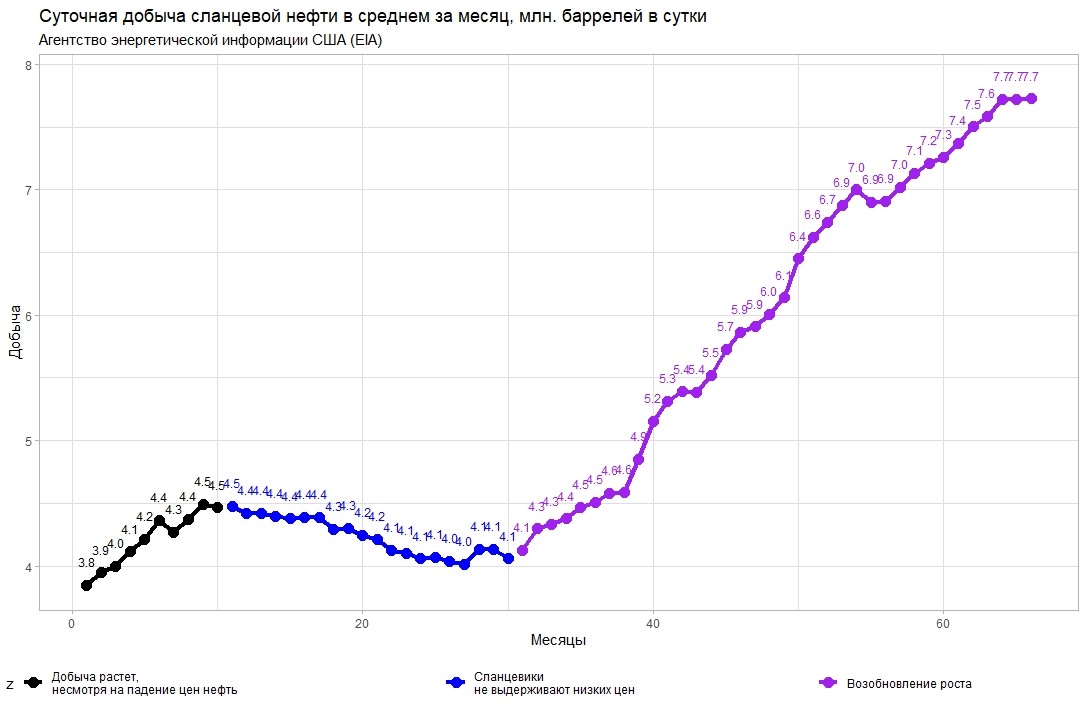

В принципе, так и случилось. Добыча сланцевой нефти какое-то время росла (с июля 2014 г. по апрель 2015 г. включительно) – нефтедобывающие компании попытались компенсировать падение доходов от снижения цен за счет роста добычи, но, в конце концов, не выдержали и добыча стала падать. Снижение добычи шло с мая 2015 г. по декабрь 2016 г. включительно. Добыча упала с 4,5 млн. баррелей в сутки до 4 млн. баррелей в сутки (речь идет исключительно о сланцевой нефти). Многие это сочли началом конца сланцевой нефти. Но они ошибались. Добыча с января 2017 г., еще при ценах чуть выше 54 долларов за баррель, снова стала расти, дойдя к концу 2019 г. до 7,7 млн. баррелей в сутки. Динамика изменений добычи отображена на рисунке 1.

В те времена, 2014 – 2016 гг., было много рассуждений о том, что при цене ниже 80 долларов за баррель, добыча сланцевой нефти становится убыточной. Однако, если смотреть на динамику добычи, то мы видим, что это не так. Цены на нефть в период второй волны роста добычи, за исключением нескольких дней, не превышали 80 долларов за баррель.

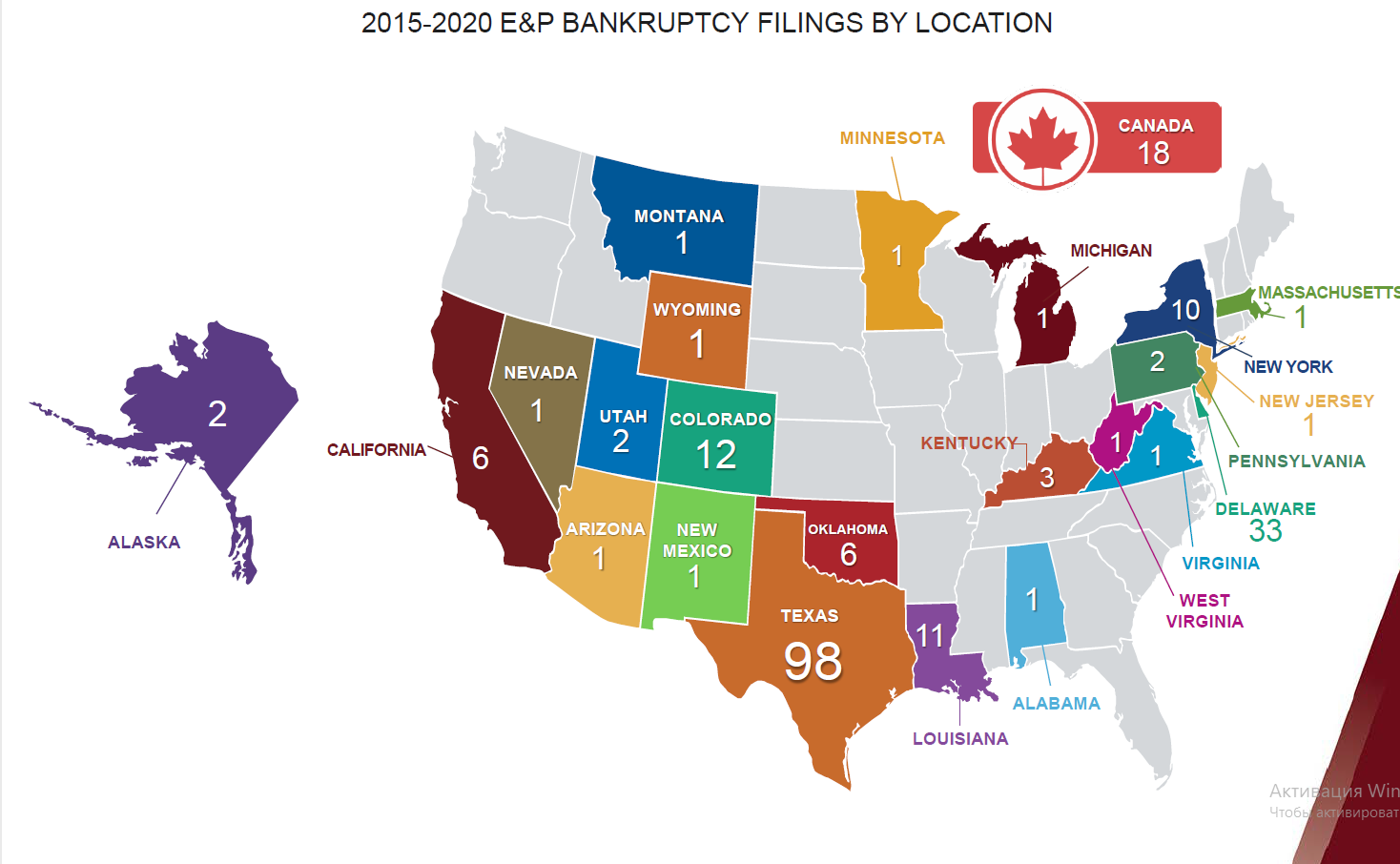

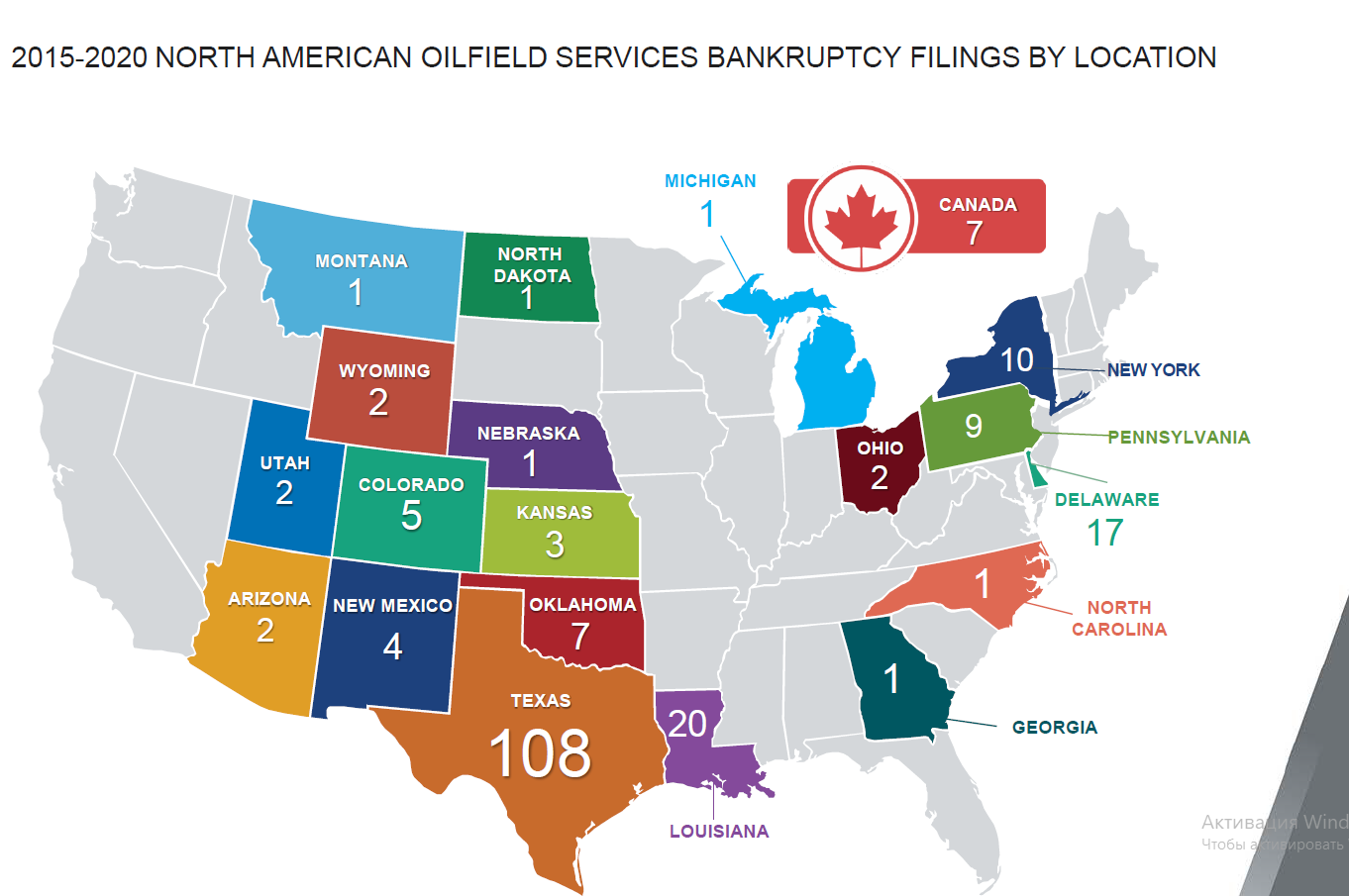

Однако, сторонники того, что у сланцевой нефти нет будущего, утверждали и утверждают, что, возможно, цена, ниже которой начинаются убытки и стала меньше, но все равно, остается достаточно высокой и волна банкротств вот-вот накроет сланцевиков. Что-то в этих рассуждениях есть. По данным, которые приводит американская адвокатская фирма Haynes and Boone, специализирующаяся на банкротствах, с 2015 по 2019 гг. обанкротилось 208 нефтедобывающих фирмы с общим долгом 121,7 млрд долларов США и 196 нефтесервисных фирм с общим долгом 66 млрд долларов США. Карты с распределением количества банкротств по штатам приведены на рисунках 2 и 3.

Еще один аргумент в пользу того, что добыча сланцевой нефти стоит на пороге кризиса – это снижение количества буровых со 1077 в ноябре 2018 г. до 791 в январе 2020 г.

Возможно, именно такие аргументы использовал И.И. Сечин, когда убеждал В.В. Путина выйти из сделки OPEC+. Что стоит уронить цены на нефть и американская добыча сланцевой нефти не выдержит.

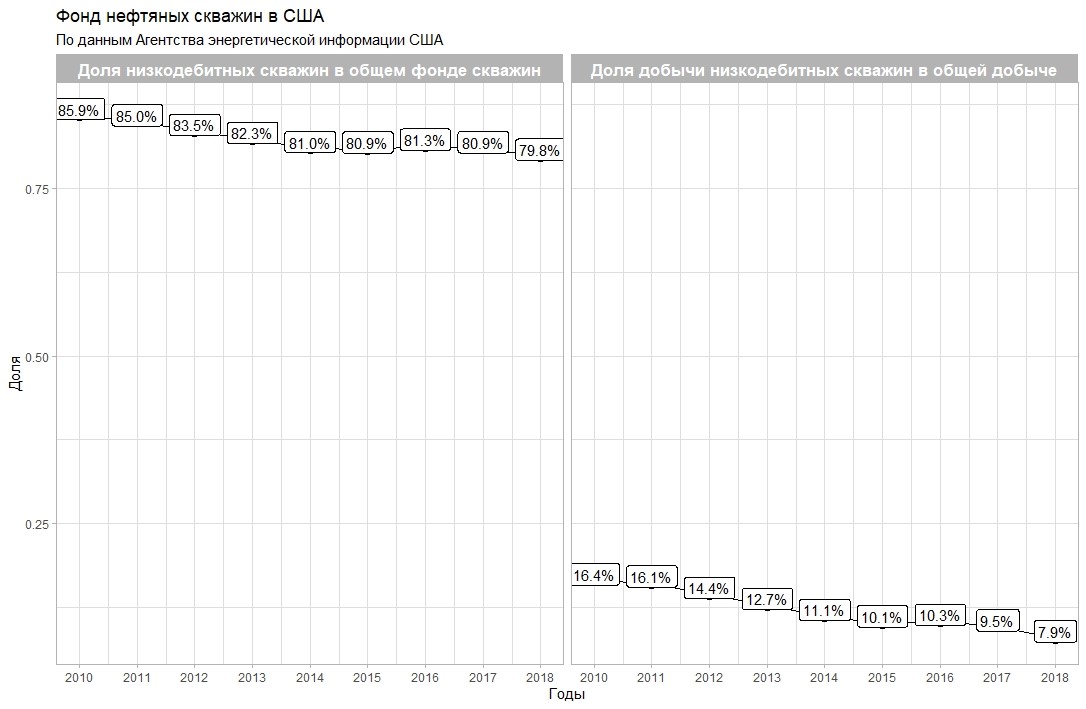

Но если посмотреть на состояние фонда нефтяных скважин в США, то картина выглядит несколько иначе, чем представляет себе И.И. Сечин.

На рисунке 4 мы видим, что подавляющее большинство нефтяных скважин в США имеют низкие дебиты – в среднем в сутки на них добывается не более 2,5 баррелей. В Казахстане, к слову, такие скважины не эксплуатируются как экономически невыгодные.

При низких ценах на нефть фирмы, работающие с такими скважинами, становятся претендентами на банкротство номер 1. Но, с другой стороны, растет доля скважин с высоким дебитом. Растет и их доля в общей добыче. Падение цен на нефть не уничтожит американскую нефтедобычу, а очистит ее от неэффективных фирм. Мы можем ожидать, что добыча в США сейчас сократится от 10% до 15%. Но в то же время останутся те, кто сможет работать при низких ценах. Это же означает, что, развивая технологии, они смогут постепенно нарастить добычу даже при текущих ценах на нефть. Именно поэтому стоит привыкать к мысли, что придется жить при 30 – 40 долларах за баррель нефти.

А новая сделка OPEC+, на которую возлагают так много надежд, если она и сработает, то выиграют от нее только американцы. Потому что реально присоединится к такому соглашению они не могут – это запрещено федеральным антитрестовским законодательством, в качестве наказания предусматривающее, в том числе, и тюремные сроки. И если вдруг цены на нефть пойдут вверх, то они, не связанные никакими соглашениями, со спокойной душой нарастят добычу быстро и цинично. Вот в чем был прав И.И. Сечин, так в том, такого рода сделки играют на руку исключительно американцам.

Кто-то может подумать, что прогноз избыточно пессимистичный. На самом деле это не так. Можно легко написать совершенно апокалиптический сценарий для отечественной нефтедобычи, памятуя о том, в условиях ухудшающейся конъюнктуры, нашим основным конкурентом на наших традиционных рынках сбыта нефти будет Россия. А мы хорошо знаем, ЕАЭС ЕАЭСом, а к нерыночным методам борьбы с конкурентами Россия очень легко прибегнет.

Диверсификация экономики уже давно перезрела. Затягивая с решением этой задачи, мы делаем все более сложным и неприглядным наше будущее.